Les recordamos que el plazo máximo de presentación del Modelo 720 de declaración

informativa sobre bienes y derechos situados en el extranjero del ejercicio 2023 vence el

próximo 1 de abril de 2024.

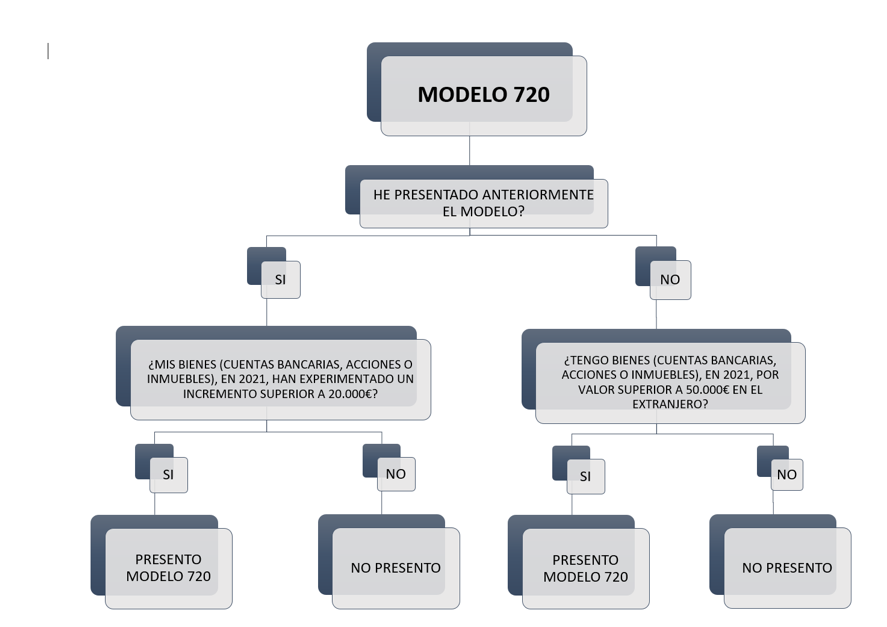

En el siguiente cuadro resumen, podréis ver, cómo funciona dicho modelo:

Al reconocer el Tribunal de Justicia de la Unión Europea, en su reciente sentencia, que las sanciones que venían aplicándose en el Modelo 720 eran “desproporcionadas”, Hacienda se ha visto con la necesidad de generar un nuevo mecanismo para que se declaren las criptomonedas. Así pues, el actual y polémico Modelo 720, que no contemplaba cómo declarar los criptoactivos, deriva ahora en el Modelo 721.

La Ley de medidas de prevención y lucha contra el fraude fiscal, que fue aprobada en el mes de julio del pasado 2021, hace mención a la obligación de declarar las criptomonedas depositadas en el extranjero, tanto para los inversores o titulares, cómo para quienes proporcionen servicios de salvaguarda de claves criptográficas y de cambio de criptomonedas (por ejemplo, los Exchanges).

A raíz de esto, el Ministerio de Hacienda ha establecido unos nuevos modelos para poder

hacer frente a las nuevas obligaciones de información relativas a las criptomonedas. Estos

modelos son:

Modelo 721: para aquellos que son tenedores de criptomonedas en el extranjero

(carteras por valor mínimo de 50.000€)

Modelo 172 y Modelo 173: para aquellos que proveedores de servicios de

criptomonedas con residencia fiscal en España.

Modelo 172: están obligados a declarar, mediante este modelo, tanto las

empresas como individuos que dispongan de saldos de monedas virtuales

propias o de sus clientes.

Modelo 173: obliga a las empresas a informar sobre todas las

operaciones realizadas, tanto en España como en el extranjero: adquisición,

transmisión, permuta y transferencia, así como los cobros y pagos realizados

en dichas monedas, en las que intervengan o medien, presentando relación

nominal de sujetos intervinientes con indicación de su domicilio y número de

identificación fiscal, clase y número de monedas virtuales, así como precio y

fecha de la operación.

Este año como novedad en el modelo 720 es necesario informar de los seguros de vida sin

valor de rescate cuando la entidad aseguradora se encuentre situada en el extranjero. En estos casos se deberá informar:

Seguros de vida o invalidez, se informará del valor de rescate o, cuando el tomador

no pueda efectuar el derecho de rescate a 31 de diciembre, se informará del valor de

la provisión matemática en dicha fecha.

Rentas vitalicias o temporales derivadas de seguros de vida o invalidez sin valor de

rescate, se informará igualmente de la provisión matemática a 31 de diciembre.

Con respecto al Modelo 721 del ejercicio 2023 esta nueva obligación operará :

En referencia a la totalidad de las monedas virtuales situadas en el extranjero de las

que se sea titular, o respecto de las cuales se tenga la condición de beneficiario, autorizado o de alguna otra forma se ostente poder de disposición, o de las que se sea

titular real.

Solo se estará obligado a presentar el modelo 721 si el valor total de las

criptomonedas en el extranjero supera los 50.000 euros a 31 de diciembre.

Será obligatoria tanto si se sigue siendo titular de criptomonedas a 31 de diciembre del ejercicio correspondiente (en este caso, 2023) como si no. En este último caso, la

información que se deberá suministrar será la correspondiente a la fecha en la que se produjo la extinción.

La información a suministrar es los saldos de cada tipo de moneda virtual a 31 de

diciembre, expresados en unidades de moneda virtual y su valoración en euros.

La presentación de la declaración en los años sucesivos solo será obligatoria cuando el

saldo conjunto hubiese experimentado un incremento superior a 20.000

euros respecto del que determinó la presentación de la última declaración.

Hay que tener en cuenta, igualmente, que el incumplimiento de la obligación de informar

sobre bienes y monedas virtuales en el extranjero sigue siendo susceptible de sanciones.

En principio, se aplicará una multa de 300 euros por no presentar el modelo 721 si lo requiere la Administración, así como a una multa de 150 euros por presentación incorrecta. También puede aplicarse una multa de 20 euros por registro no declarado o requerido, o una multa de 10 euros por hacerlo incorrectamente.

Estas sanciones prescribirán a los 4 años, o en 5 en caso de delito fiscal y en 10 para delitos

fiscales agravados.

Si considera que puede verse afectado por la normativa y cree conveniente que le hagamos una valoración de su caso, no dude en contactar con nosotros.